ÓVATOSAN! Évi 300% hozam: a Quaestor után itt a Questra

Hallottatok már a rejtélyes, zöld-foki mikrovállalatról, amelyik a Tesla, a Facebook és az Alibaba tőzsdére vitele mögött állt? Esetleg arról, hogy a cég 200-300%-os hozamot tud évente megkeresni az ügyfeleinek és minden pénteken fizet? Elvileg már 40 ezer ember bízta rá a pénzét a futótűzként terjedő piramisjáték-gyanús befektetésre, az Atlantic Global Asset Managementre és MLM-ügynökségére, a Questra Worldre. Bemutatjuk a legújabb, Magyarországon is terjedő “befektetési” őrületet és azt, hogy miért érdemes vele óvatosan bánni.

Itt a világ legjobb befektetése?

Egy olvasónk hívta fel a figyelmet a Questra Worldre; a spanyol székhelyű MLM (multi-level marketing) cég az Atlantic Global Asset Management, egy zöld-foki “alapkezelő” befektetéseit értékesíti.

Az Atlantic Global magát egy innovatív, alacsony költségekkel és remek szakemberekkel dolgozó alapkezelőként hirdeti, a cég elvileg

- a világ “leggyorsabban növekvő” vállalatanak részvényeit, kötvényeit és opciós szerződéseit adja-veszi,

- cégeket visz a tőzsdére,

- faktoringgal és refinanszírozással is foglalkozik.

Pár konkrét befektetési sztorival is illusztrálják a tevékenységüket:

- Az alapkezelőt és az MLM-céget tömörítő holding oldalán azt írják, hogy olyan nagy cégek tőzsdére lépésében is “részt vettek”, mint a Facebook, a Tesla, az Alibaba, az Univar és a Transunion.

- Erős tört angolsággal leírják, hogy a Facebookon például úgy kerestek, hogy a tőzsdei bevezetés előtt megvették a vállalat részvényeit, aztán “rövid idő eltelte után” eladták őket.

- Állítólag a Zöld-foki Köztársaság mindössze négy kisgépet és egy Boeing 757-200-ast tartalmazó, durván veszteséges légitársaságának a tőzsdei bevezetésén dolgoznak most, majd ezen 7-8 hónap alatt 300-500%-os profitot akarnak megkeresni úgy, hogy eladják a cég részvényeit kínai befektetőknek.

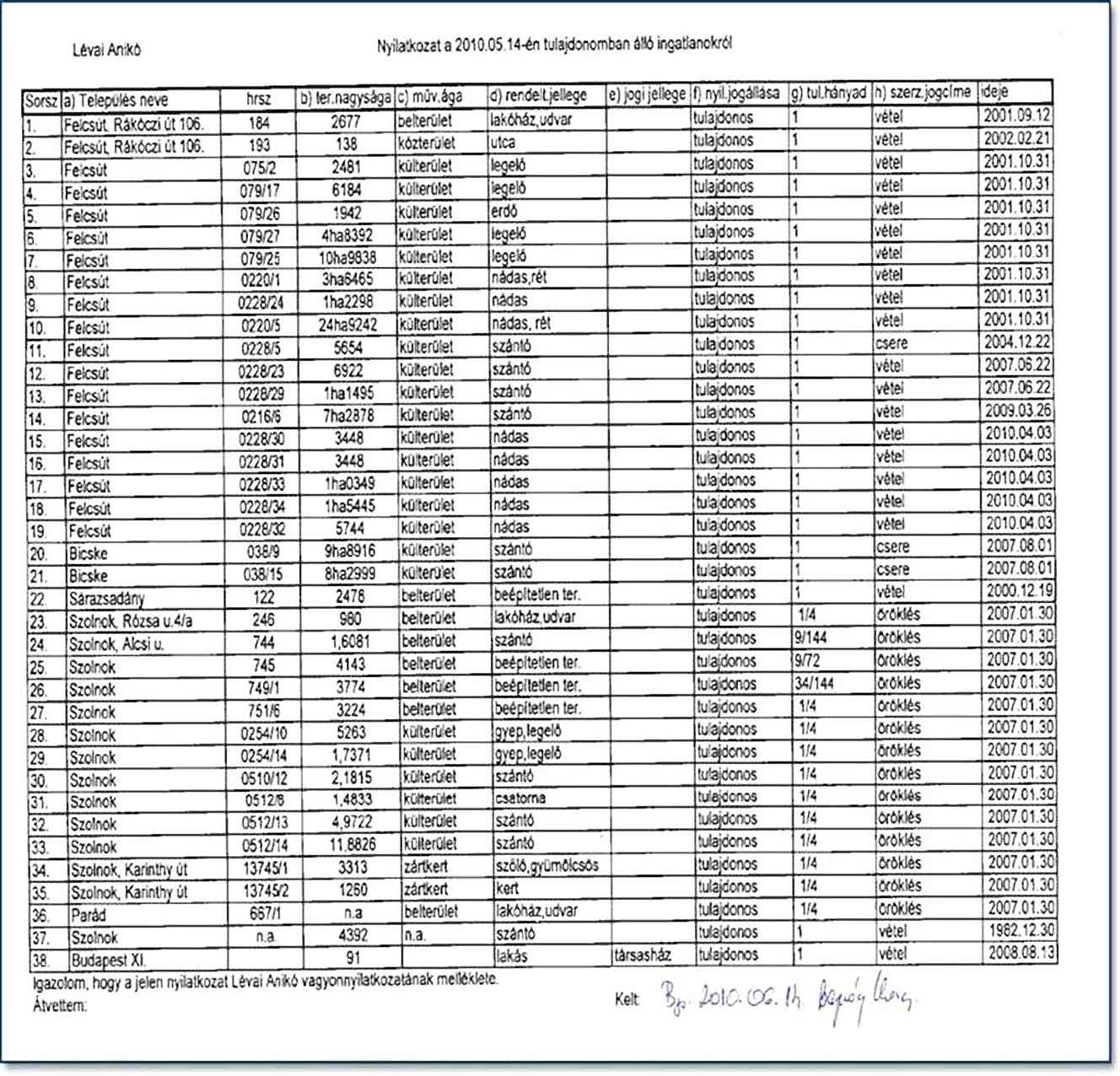

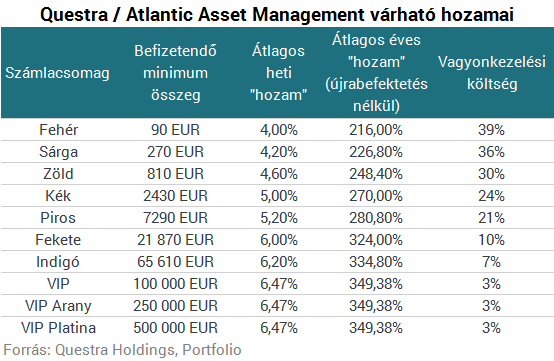

A Questra egészen konkrét hozamelvárásokat is megfogalmaz, a nyereséget pedig heti (!) szinten jóvá is írják az ügyfeleik számláira. A hozam mértéke és a kifizetendő költség annak függvényében változik, hogy mekkora összeget fektet be adott ügyfél a cégnek.

Érdemes megjegyezni, hogy a cég könyvvizsgálója a nagynevű “international investment fund” (ami lényegében annyit jelent, hogy “nemzetközi befektetési alap”), a tevékenységét pedig a “Commercial and Automobile Conservatory of Registration of Praia” (ami kb. annyit jelent, hogy “praiai kereskedelmi- és automobil regisztrációmegőrző”, Praia a Zöld-foki Köztársaság fővárosa) jegyezte be és felügyeli – erről a társaságról sehol semmilyen információ nincs az Atlantic oldalain kívül.

Az ország pénzügyi felügyeleti szerve egyébként a Banco de Cabo Verde lenne, a jegybanki engedélynek azonban sem az Atlantic, sem pedig a központi bank oldalán semmi nyoma sincsen.

A Questrának / Atlantic Worldnek saját adatai szerint

- 25 portfóliómenedzsere van,

- 53 millió eurós “biztosítási alapjuk” van,

- több mint 300 millió eurós működő tőkével (az angol (!) szövegben “Arbeitskapital”-ként szerepel) rendelkeznek,

- 40 ezer ügyfél bízta már rájuk a pénzét.

A kétes hitelességű befektetési őrület főleg Oroszországban hódít, de hazánkban is felütötte már a fejét.

A Questra World (szinte teljesen üres) weboldalán egyébként az is kiderül, hogy kéthetente, havonta konferenciákat is szerveznek (főleg orosz/ukrán nyelvterületen, de voltak már Berlinben is), valamint jutalomutakra küldik legsikeresebb ügynökeiket (az orosz oldaluk egy kicsit részletesebben számol ezekről be).

Modern, vonzó irodáikat pedig lakberendezők helyett minden jel szerint Photoshoppal rakták össze, a Behind MLM szerint a spanyol központuk pedig egy AirBnB ház.

Heti 6%, reális?

A cég hetente közzéteszi a híroldalán, hogy éppen mekkora hozamot fizetett ki az ügyfeleinek, az alap vagyonkezelői ugyanitt minden héten bizonyítják a “magas szintű szakértelmüket”. A weboldalukon egy kalkulátor is van a várható hozamokról, persze felhívják a figyelmet arra is, hogy nem felelősek a teljes tőkevesztésért és az információ pontatlanságáért sem.

Azok a befektetési sztorik ugyanis, amelyekkel az ügyfeleiket csábítják erősen megkérdőjelezhető hitelességűek:

- A Facebook részvényei 2012-es tőzsdei bevezetésük óta “csak” 260%-ot emelkedtek, egyedül masszív tőkeáttétellel lehetett volna a részvényeken azt a hozamot elérni öt év alatt, ami a fent feltüntetett hozamok megszerzéséhez szükséges (persze nem csak a Facebook részvényeivel kereskedtek, ez a példa viszont többször is megjelenik az oldalaikon).

- Ha a Facebook tőzsdei bevezetésekor valaki a legkisebb, a fenti táblázatunkban látható, 90 eurós csomagot megvette, mára ez körülbelül 28,5 millió euróra kellett volna, hogy hízzon, ha az ígért, 4%-os heti hozamot az ügyfél újra befektette – ez 31 751 717%-os hozamnak felel meg. Csak érdekességképpen érdemes megjegyezni, hogy az S&P 500 index, 1957-es indulása óta körülbelül “csak” 13 700%-ot emelkedett.

- Ha feltételezzük, hogy az Atlantic 40 ezer ügyfele csak a legkisebb, 90 eurós csomagot vette meg és most kezdi el hozni a pénzük az elvárt 4%-os heti hozamot, alig több mint négy év alatt az alapkezelő vagyona nagyobb lesz, mint az Egyesült Államok GDP-je.

- Bár saját bevallása szerint a Questra Holdings már 2009 óta működik (korábban SFG Group néven), a cégcsoportnak nyoma sincs 2016 nyara előttről; az “alapkezelő” vezérigazgatója, Antonino Robalo 2016 júliusában kezdett el a cégnél dolgozni, az első “hozamadat” és az első hír is tavaly júliusi. Az egyetlen infó, amit a cég jogelődjéhez köthetően találni lehet, egy SFG Group nevű Mixcloud-felhasználó, ebben az esetben az SFG egyébként Special Forces Groupot jelent (ami lényegében egy katonai különleges műveletei egység).

- Egyik említett nagycég (jellemzően széles körben publikált) IPO-ja körül sincs nyoma sem a Questrának, sem az Atlantic Asset Managementnek, sem pedig az SFG Groupnak. Persze azt a népszerű marketingfogást használják ők is, mint számos másik, földből előbukkant mikro-befektetési cég: “korábban csak intézmények vagyonát kezelték, csak most nyitottak a lakosság felé, ezért nincs sehol semmilyen nyomuk sem.”

- A Zöld-foki légitársaság (TACV) körüli sztori több sebből is vérzik: a vállalat privatizációján évek óta dolgozik a szigetország kormánya, mivel masszív veszteséget és adósságot halmozott fel, arról viszont nincs semmilyen nyilvános információ, hogy a cég kikerült volna az állam kezéből (arról viszont van, hogy még mindig 100% állami tulajdonú). Az Atlantic állítólag pedig megvette és átstrukturálta a vállalatot (illetve ennek egyes eszközeit), elvileg már hónapok óta minden készen áll ahhoz, hogy tőzsdére vigyék a céget. A Zöld-foki Köztársaság mindössze négy részvényt tartalmazó tőzsdéjére viszont továbbra sincs bevezetve a TACV. Az igaz, hogy potenciális kínai vevők is elkezdtek legyeskedni a cég körül (évekkel ezelőtt), de üzleti szempontból nem sok értelme lenne annak, hogy megvárják, amíg a tőzsdére kerül a vállalat és “300-500%”-kal drágábban tudják csak megvenni, ha csak nem arra számítanak, hogy beszakad a cég részvényeinek árfolyama a tőzsdei bevezetés után (ami viszont pillanatok alatt elégetné a teljes Atlantic ügyfélvagyont, ha a fenti tőkeáttétellel dolgoznak). Az esetleges tranzakcióról szóló (több éves) hírekben egyébként nem volt szó tőzsdei bevezetésről, a kínaiak közvetlenül az államtól szerették volna megvenni a TACV-t (illetve ennek egy részét).

Ha persze igaz a több ezer százalékos hozam, amit az “alapkezelő” piaci alapon elért pár év alatt, fantomként irányítva az elmúlt pár év leghíresebb IPO-jit a zöld-foki mikroállam szívéből, Ray Dalio, Soros György és Bill Ackman is fejet hajthatnak az Atlantic vagyonkezelőinek szakértelme előtt, hiszen az egész világ által sztárolt befektetési guruk is “alig” 10-20% körüli éves átlagos hozamot tudnak hosszú távon elérni a tőkepiacokon.

Milyen szerencse, hogy egy csúszkával ki-be kapcsolhatjuk a portfóliónk tőkevédelmét, ezzel aztán hátra is dőlhetünk, a pénzünk biztonságban van.

Szervezd be a haverokat is!

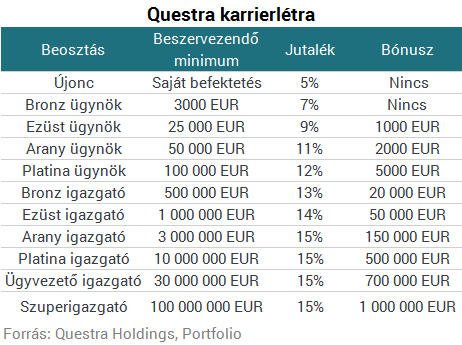

Az Atlantic Asset Management termékeit értékesítő Questra is megér egy külön misét: a “brókercég” MLM-struktúrában működik és az ügynökök masszív jutalékokkal és bónuszokkal dolgoznak.

Akkor válhat valaki a cég ügynökévé, ha saját maga is nyit számlát, a karrierlépcsőn pedig úgy tud előre haladni, ha akár az ügynök, akár ismerősei az ő közbenjárásával pénzt tolnak a rendszerbe. Ennek fejében növekszik az ügynök jutaléka is, szintlépéskor pedig bónusz is jár az értékesítőknek.

Míg Magyarországon egy átlagos bróker, biztosítási ügynök legjobb esetben is “csak” 3-5%-os vagyonarányos jutalékot keres, a Questránál ez a belépőszint, egyébként nem idegenkednek a bőven 10% fölötti jutalékok kifizetésétől sem, amelyhez millió eurós bónusz is társulhat.

Nem elhanyagolható az a tény sem, hogy a beosztottjainak értékesítéséből is részesül az ügynök, egy négyesszintű tanácsadó például több mint 10%-át megkapja annak a pénznek, amit a kollégái összelapátolnak ismerőseiktől.

Egy ezüst igazgató és ügynökeinek 1 millió eurós befizetésére tehát heti 6,47%-os hozamot, a 14%-os jutalékot és az 50 ezer eurós bónuszt is ki kell fizetnie az Atlantic / Questrának, nem is beszélve a működési költségeikről – ennek fedezésére minimum egyszer körülbelül 25% hozamot kell elérnie a befizetett tőkén a portfóliómenedzsereknek, aztán pedig hetente szállítaniuk kell a 4-6%-os elvárt hozamot.

Vigyem a pénzem?

Az Atlantic Global Asset management és a Questra története rengeteg piramisjáték-gyanús elemet tartalmaz:

- irreálisan magas hozam, amit előre meg is mernek jósolni,

- hihetetlen befektetési sztorik – a portfóliómenedzserek mindig jókor vannak jó helyen,

- semmiből előbukkant, lenyomozhatatlan, offshore céges háttér,

- felügyeletlen, megfelelő engedélyekkel nem rendelkező befektetési cég,

- agresszív, hatalmas jutalékokkal és bónuszokkal működő, MLM-értékesítői rendszer.

De ha tényleg teljesen legitim befektetési tevékenységgel is érik el az őrült-magas hozamaikat, akkor is brutális tőkeáttételt használnak, ami

Magyarországon nem jogosult befektetési tevékenység végzésére a cég, így esetleges veszteségektől a magyar befektető-védelmi rendszer nem véd meg, az MNB oldala pedig felhívja a figyelmet a belga felügyelet figyelmeztetésére is, amely szerint a Questra Holdingsnak minden olyan tulajdonsága megvan, ami egy piramisjátéknak, vagy egy ponzi-sémának, nem ajánlja befektetésre a társaságot.

Érdemes tanulni a történelem hasonló eseteiből és körültekintően eljárni, ha a megtakarításaink elhelyezéséről van szó.